平日9:00〜18:00

M&Aとは

M&A初級編

規模の大きな企業は、株主総会によって決まった社長の交代や役員の変更などがニュースとして報じられることも少なくありません。そんな企業に関するニュースの中で、しばしば耳にするのが「M&A」という言葉です。中には「M&Aってそもそもどういう意味?」、「M&Aという単語は知っているが、理解がまだまだ曖昧」という方も多いのではないでしょうか。ここでは経営の基礎を知りたい方に向けて、M&Aの基本情報や歴史、M&Aが増加している背景や課題などの情報を紹介します。

-

まず知っておきたい「M&A」の基本情報

-

M&Aはどんなメリットとデメリットがあるの?

-

M&Aの歴史とは?いつから始まったの?

-

M&Aが増加している理由とは?

-

M&Aの一般的な流れとは?

-

M&Aにおける評価手法とは?

-

M&Aの税務負担とは?

-

M&Aの手法・ストラクチャーとは?

-

M&Aにおける事業譲渡、株式譲渡などシチュエーション別の課題点

-

M&Aはビジネスの幅を広げるのに有効な戦略

M&Aのことなら、

お気軽にご相談ください。

お電話で

お問い合わせ

営業時間 / 平日9:00〜18:00

まず知っておきたい「M&A」の基本情報

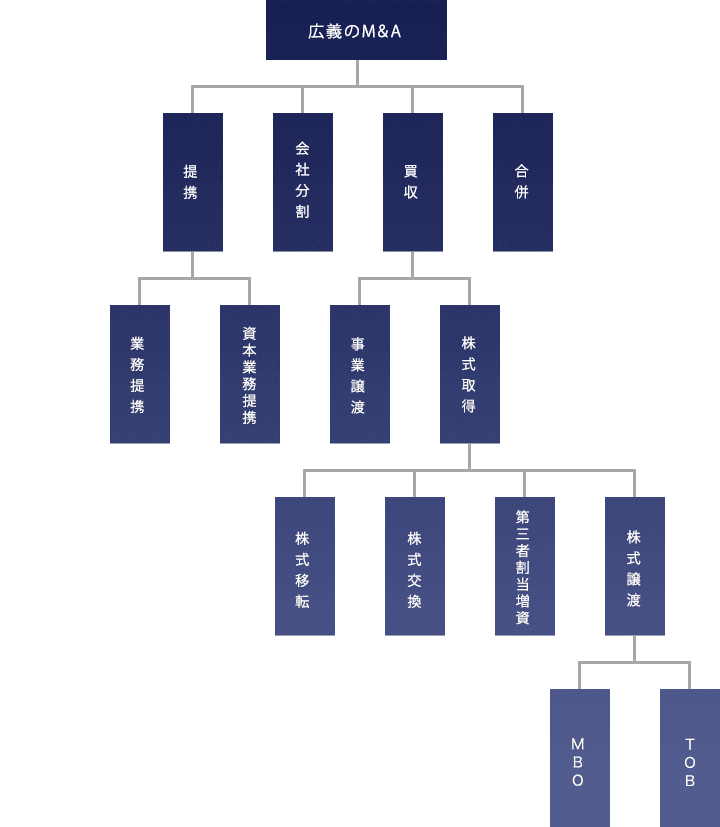

M&A(エムアンドエー)とは、「Mergers(合併)」と「Acquisitions(買収)」の頭文字を取った略語で、その名の通り「企業の合併や事業の買収を指す言葉」です。前者の「合併」とは、企業の吸収合併と新設合併の両者を指します。後者の「買収」とは、株式交換や事業の譲渡などを通した買収行為のことです。加えて第三者割当の増資や新株引受などによる買収もM&Aに含まれます。

より端的に言えば、M&Aは「企業や事業の経営権を売り買いすること」という認識でも良いでしょう。

このほか、一般的に企業の合併や買収を指す言葉として知られているM&Aですが、合併や買収だけでなく事業の多角化を目的とした資本提携がM&Aの一形態だとされる場合もあります。具体的には、広義のM&Aとして業務提携といった「経営面での協力関係」までを含める場合もあるのです。

昨今では、M&Aによる事業承継を選択する経営者が増えています。2021年の年間件数は641件で、毎日平均1.8件の事業承継M&Aが公表されているということになります。さらに、公表されていない案件まで含めると、公表されている案件の数倍程度の案件数があると推測され、M&Aが事業承継の方法として広く浸透していることがわかります。

出所:レコフM&Aデータベース(㈱レコフデータ提供)M&Aはどんなメリットとデメリットがあるの?

さて、実際に合併や買収を行うと、企業にどんなメリットやデメリットがあるのでしょうか。以下では、事業を「売却する側」と「買収する側」に分けて、それぞれのメリット・デメリットを紹介します。

売却側のメリットとデメリット

| メリット | デメリット | |

|---|---|---|

| M&A (売却側) |

現金で利益(売却益)を得られる | 売却後も一定の引継ぎ期間が必要 |

| 従業員の雇用を安定させられる | ||

| 後継者問題を解決できる | ||

| 経営者の個人保証を解除できる | ||

| 廃業コストが発生しない |

M&Aによって事業を売却する大きなメリットは、「不要な事業を整理できる」という点です。売却によって得た資金をほかの事業に回したり、引退後の生活資金を得たり、金銭面で余裕が生まれやすくなります。また、昨今は中小企業を中心に「後継者がいない」という問題を抱えるケースも少なくありません。後の項で詳しく紹介しますが、M&Aによって買い手側に事業を任せることで、不足する後継者問題の解決も可能です。このほか、M&Aで廃業せずに事業をそのまま継続できれば、従業員の雇用を守ることにも繋がります。

反面、M&Aは「事業を売却する」という都合上、従業員のモチベーションに影響が出やすいという欠点も挙げられます。これは、事業の売却によって勤務地や仕事内容が変化することも多く、売却する側の従業員が「大きな環境の変化」に晒されてしまうためです。従業員のモチベーションは、企業の利益や内外の評価にも直結しやすいため、M&Aを実施した後は従業員のケアが必要となるでしょう。

- 「企業や事業を廃業させたくない!」

- 「赤字の事業を売却して必要な事業だけ残したい!」

- 「事業を譲渡してリタイアの資金を得たい!」

上記のような経営者の方であれば、M&Aを検討するのも良い方法です。とりわけ、事業の売却は手続きや税務の面で大企業ほど負担が発生しやすくなる分、「中小企業に向いている」という特徴もあります。

買収側のメリットとデメリット

| メリット | デメリット | |

|---|---|---|

| M&A (買収側) |

新たな事業に参入できる | 想定していたシナジーが生まれない可能性がある |

| 既存の事業規模を拡大できる | ||

| 不足している技術やノウハウを確保できる | ||

| 企業や事業のグローバル化を推進できる | ||

| シェアを奪い合うライバル企業を取り込める |

M&Aにおける買収側のメリットは、「経営の拡大」です。業務ノウハウにしても取引先にしても、ゼロから構築するのは大きな労力やコストが発生しがちです。そんな時にM&Aを利用すれば、買収先の企業が持っていた業務のノウハウや従業員、取引先などを取り込むことで、新規事業の参入や既存事業の拡大を実現しやすくなります。分かりやすく言えば、M&Aは「事業拡大を一気に進める特急券」といった側面を持っているのです。

反面、企業文化や従業員への待遇の違いなどの面から、「想像以上の効果が挙げられなかった」というケースもしばしばです。M&Aの規模が大きくなれば、M&Aの後に経営が軌道に乗るまで時間がかかることもあります

- 「新規事業を低コストで始めたい!」

- 「既存の事業(コア事業)をもっと強化したい!」

- 「新規市場(海外等)へ進出したい!」

買収側のメリットを踏まえれば、M&Aを上記のような希望を持つ経営者の方に向いているでしょう。

図のように、中長期的な目標達成のためには、内部成長による自助努力だけでなく、戦略的行動(M&A)により外部成長を取り入れることが必要です。売却側にしても買収側にしても、立場によって得られるメリットや発生するデメリットが異なるという点は留意しておく必要があります。

M&Aの歴史とは?いつから始まったの?

M&Aの歴史は、1800年代のアメリカまでさかのぼります。当時盛んにM&Aを展開していたのは、鉄道業界や石油業界などの工業系企業が中心でした。ライバル企業を吸収して事業の地盤を強化し、大きなシェアを確保するという戦略は当時から行われていました。しかし極端な吸収合併を繰り返した結果、利益を不当に独占する企業が次々と誕生。こうしたトラブルに対処すべく、利益の独占や不当取引を制限する「シャーマン法」と「クレイトン法」が制定されたのです。

1970年代に入ると、事業の多角化(コングロマリット)を目的としたM&Aが注目を浴びます。しかし、経営資産の分散や組織運営の煩雑さといった問題もあったため、ブームは次第に下火になっていきました。80年代に入ると敵対的買収や譲渡した企業を切り売りする「ハゲタカファンド」が台頭しましたが、90年代以降はそのブームも収束を迎えます。代わりに本業との相乗効果(シナジー)が重要視され、戦略的なM&Aが展開されるようになりました。

日本国内のM&Aは1900年代初頭

そんなM&Aも、日本での歴史は1900年代初頭にさかのぼります。日清戦争や日露戦争の影響で疲弊した経済を立て直すべく、M&Aによる企業買収と企業規模の拡大が積極的に行われました。後の1930年代には、企業同士の大型合併による事業再編がブームとなりましたが、現在も国内外で活躍している大手企業が生まれたのもこの頃です。「M&Aが日本の工業化や近代化に拍車をかけた」と言っても過言ではないでしょう。

戦後になると、財閥の解体に伴い大型企業の合併ブームは下火になります。有名百貨店の株の買い占めや部品メーカーの買収といった敵対的買収が目立ち始めたのもこの頃です。時代が下って1980年代~1990年代初頭はバブルの影響があり、海外企業を買収するM&A戦略が展開されました。

バブル崩壊後の90年代は、事業再編・継承を目的としたM&Aが目立ち始めます。同時代は、楽天やライブドアなど有名企業による敵対的買収も起こりました。その一方でITブームや流通の規制緩和に伴い、事業多角化のM&Aが活発化したのも特徴です。敵対的買収や株買い占めによる極端な手法を経て、M&Aは戦略のひとつとして定着しています。

M&Aが増加している理由とは?

M&Aが増加している背景には、さまざまな要因が考えられます。なかでもとくに大きく関わっているのが「市場シェアの拡大」、「事業継承による後継者問題の解決」、「ベンチャー投資」、「海外進出の一環」といった要素です。M&A戦略が、これらの課題解決の糸口になるものとして注目されているのです。

M&Aで市場シェアの拡大・確保を狙う

M&Aを活用することで、市場シェアの拡大を狙えます。たとえば教育業界では、「ベネッセホールディングス」が同業他社である「お茶の水ゼミナール」を買収することでシェアの拡大に成功。ベネッセホールディングス以外の例では、学研ホールディングスもM&A戦略によってシェア率アップに成功しています。

教育業界は、少子化によって一度は市場が成熟化したと考えられていました。しかし子ども一人あたりにかかる教育費が増えているため、塾を中心とした業者による事業再編が促進されています。ベネッセホールディングスや学研ホールディングスはこうした事業再編の結果、M&A戦略を活用することによってシェア率を拡大したと言えるのです。

M&Aによる後継者問題対策

M&Aによる事業継承は、企業の後継者問題を解消する1つの手段です。中小企業庁による「中小企業白書・小規模企業白書2020年版」では、2018年時点で経営者が60代以上の企業は58.4%、70代以上の企業は28.1%と報告されています。加えて経営者が60代だという企業は、約半数が後継者不在に悩まされているという結果も報告されています。

加えて、昨今は不況に伴う先行き不安な経営状態から、代表者の親族や企業の役員などが「後を継ぐことを躊躇する」というケースも少なくありません。「だれを後継者にすべきか」という対応が後手になってしまった結果、後継者不在の状態が続いて事業が立ちいかなくなることもあります。

これらを打破するために効果的なのが、M&Aを通した第三者への事業継承です。中小企業におけるM&Aは、株式譲渡による継承が一般的。株主が変わる以外では特に大きな変化がないため、企業イメージが損なわれることはありません。経営ノウハウや実績のある同業他社に譲渡できれば、安定的な事業継続が期待できます。経営者個人の返済責任である「個人保証」は譲渡先に引き継がれるため、個人保証の問題が解消できるのも特徴です。

海外進出の一環としてM&A戦略を展開する

海外企業を買い取るM&A戦略を展開し、海外進出のリスクを抑えるというケースもあります。このM&A方法は「クロスボーダ-M&A」と呼ばれます。クロスボーダーM&Aのうち、国内企業が海外企業を譲り受ける取引は「インアウト取引」、海外企業が国内企業を譲り受ける取引は「アウトイン取引」と呼ばれます。

海外での会社経営ノウハウがないと、さまざまな手続きや運営業務が手探りになるのが難点です。さらに事業を育てるのにも数年単位の時間が必要となります。M&Aであれば、現地の経営ノウハウがありある程度事業が育っている企業をそのまま買い取れるため、経営リスクを軽減できます。

日本市場に留まるよりも、クロスボーダーM&Aを通して海外に新たな活路を作ろうとする企業は少なくありません。例えば、中国をはじめとしたアジア企業、アフリカなど新興国の企業は、人口増加の勢いも手伝って高い経済成長率を秘めていると考えられています。こうした成長機会を活用して海外企業を買収し、グローバルな事業展開を検討するのは魅力的な手段だと言えるでしょう。

M&Aの一般的な流れとは?

一般的なM&A取引の流れは上図の通りです。なお、各フェーズにおいて要する期間はあくまで目安であり、案件固有の事情により大きく変わりうる可能性がございます。各プロセスの詳細につきましては、「譲渡の流れを見る」と「譲受の流れを見る」をクリックしてご覧ください。

M&Aにおける評価手法とは?

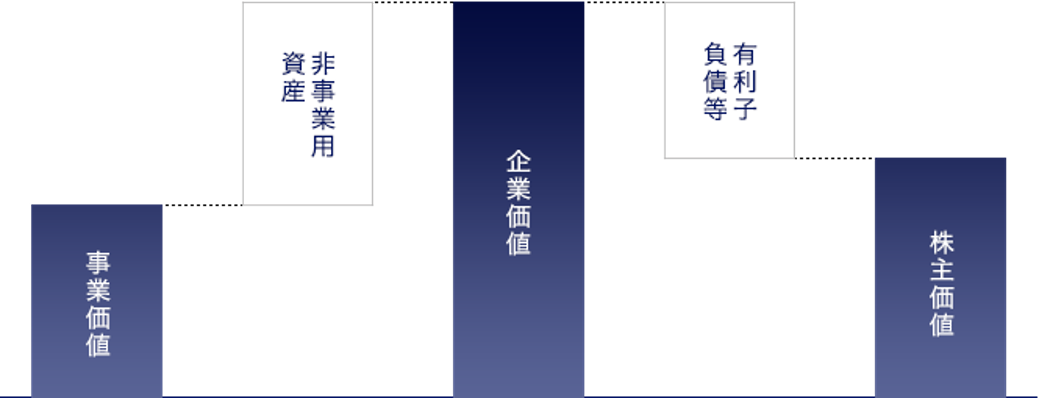

M&Aにおける最終的な取引価格は、譲渡先と譲受先との交渉によって合意した価格となります。しかし、譲渡先と譲受先で交渉をする際に、価格を決定するための基準がないと交渉を開始することができません。M&Aは企業の売買であるため、企業価値が価格の基準となります。

多くのM&A取引は株式の売買であるため、株主に帰属する価値である「株主価値」を評価対象としています。企業価値の評価方法は複数の選択肢があり、評価方法ごとに長所と短所があります。そのため、事業の特性、今後の成長性、業界環境などを総合的に判断して、ふさわしい企業価値の評価方法を選択します。より詳しい評価手法に関しては、「評価手法の詳細を見る」をクリックしてご覧ください。インカム・アプローチやマーケット・アプローチなど、具体的な評価方法について詳しく解説をしています。

M&Aにおける税務負担とは?

M&A取引においては、取引の実施方法に応じて、各取引当事者の税務負担に差異が生じます。

ストラクチャー(M&Aを実行する手順や手法)によって税率や課税方法が異なる場合があります。例えば、譲渡する対象が「株式か事業か」、さらに対価の受け入れ先が「個人か法人か」などの要素でも税率が異なってくるのです。税務負担によって、M&Aを交渉価格に影響が出ることも多く、検討の際は税理士や会計士などの意見を交えながら行う必要があるでしょう。

M&Aにおける税務の詳細について、より詳しい情報は「M&Aと税務の詳細を見る」をクリックしてご覧ください。具体的な計算式を交えながら、M&Aに関する税務について詳しく紹介しています。

M&Aの手法・ストラクチャーとは?

先の項で、「M&Aのストラクチャー次第で税率や課税方法が変わる」と述べましたが、実際にM&Aではどのようなストラクチャーが用いられているのでしょうか。M&Aにおいて、一般的に用いられる手法は以下の通りです。各ストラクチャーの詳細につきましては、下図の下に記載されているストラクチャー名をクリックしてご覧ください。

事業譲渡、株式譲渡などシチュエーション別M&Aの課題点

市場のシェア率向上や後継者不足の解消など、さまざまな魅力があるM&A。その一方で、M&Aには課題点もあります。

事業譲渡M&Aで起こりうるリスク

事業譲渡とは、文字通り企業の全事業または一部事業を他社へ譲渡することを指します。このM&A形式では個別の事業を分割して譲渡するため、手続きが煩雑になるのが課題点です。提案資料の作成や「基本合意契約書」をはじめとした資料の提示や売り手・買い手同士の面談など、M&Aでは複数の作業をこなす必要があるのです。

照合の変更のほか、事業内容によっては管轄の省庁から許認可を再度取得しなくてはならないケースもあります。自身や身内だけで対応しようとすると不備が起こりやすいので、信頼できる弁護士や行政書士と連携をすることが大切です。

社内文化や労働環境が異なる企業への譲渡となると、人事トラブルが発生しやすくなります。従業員からの理解を得られない場合、従業員の退職や人材流出に繋がる可能性も。M&Aによる事業譲渡の説明を丁寧かつ迅速に行ない、従業員の理解を得ることが求められます。加えて、事業譲渡では取引条件が見直されるため、取引先とのやり取りに影響が及ぶケースも。条件によっては取引が停止になる可能性もあるため、取引先への説明は速やかに行う必要があります。

株式譲渡M&Aで起こりうるリスク

新経営者へ株式を譲渡し、経営権を移すことで成り立つのが株式譲渡。そんな株式譲渡で起こりうるリスクを解説します。

株式を譲り受ける側のリスクとしてあげられるのが、契約関係の責務が大きくなりがちだという点。経営権をそのまま引き継ぐため、旧会社の責務もそのまま継承されます。会社によっては簿外責務もそのまま背負うことになるため、そのリスクを事前に踏まえていないと経営に大きな影響が出てしまう可能性があります。

株式譲渡では法務局への手続きが不要だということもリスクのひとつです。煩雑な手続きが必要ない一方で法務局によるチェックが入らないため、手続き上のミスがあっても気づけないというリスクがあるのです。後になって株主変更関係のトラブルが発生しないよう、専門知識を持った弁護士やアドバイザーへ相談する必要があります。

株式を譲り渡す側のリスクは税負担です。株式を売って得たお金は会社の利益として扱われるため、課税対象になります。譲渡側としては、これらの税負担を計算に入れておくことが大切なのです。

M&Aはビジネスの幅を広げるのに有効な戦略

M&Aの基本情報や歴史、M&Aが増加している背景や課題について詳しく紹介しました。

M&Aには、会社の吸収合併だけでなく事業多角化や企業同士の提携などさまざまな意図があります。M&Aを上手く活用することで、後継者問題の解決や新市場の開拓などビジネスチャンスが広がるのは大きな魅力です。その反面、社内の混乱や税負担に関するトラブルなど、発生し得るリスクをいかにカバーできるかも重要となってきます。

監修者プロフィール

株式会社レコフ リサーチ部 部長

澤田 英之(さわだ ひでゆき)

金融機関系研究所等で調査業務に従事後、政府系金融機関の融資担当を経て2005年レコフ入社。各業界におけるM&A動向の調査やこれに基づくレポート執筆などを担当。平成19年度農林水産省補助事業、食品企業財務動向調査委員、平成19年度内閣府経済社会総合研究所M&A究会 小研究会委員。著書・論文は「食品企業 飛躍の鍵 -グローバル化への挑戦-」(共著、株式会社ぎょうせい、2012年)、「データから見るIN-OUTの動向 -M&Aを通じた企業のグローバル化対応-」(証券アナリストジャーナル 2013年4月号、公益社団法人 日本証券アナリスト協会)など。

M&Aのことなら、

お気軽にご相談ください。

お電話で

お問い合わせ

営業時間 / 平日9:00〜18:00

M&Aを知る最新記事

選ばれる理由

M&Aのことなら、

お気軽にご相談ください。

お電話で

お問い合わせ

営業時間 / 平日9:00〜18:00