平日9:00〜18:00

保険業界のM&A動向

業界別M&A

近年、保険業界では業界同士や異業種間でのM&Aが増加しています。保険業界でのM&Aが増加している背景には、さまざまな課題や問題点が潜んでいます。

保険業界でのM&Aを検討している方は、近年の保険業界の市場動向やM&A動向について理解を深めておきましょう。

今回は、保険業界のM&A動向とM&Aの取引スキームについて詳しく解説します。M&A実施における立場別のメリット・デメリット、M&Aを成功させるポイントも紹介するため、ぜひ参考にしてください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

保険業界とは?

保険業界とは、保険を取り扱う会社・事業の総称です。保険を取り扱う会社は、大きく「生命保険会社」「損害保険会社」「保険代理店」の3つのジャンルに分けられます。

それぞれの業務内容と取り扱う保険の内容は、下記の通りです。

| 主な業務内容 | 取り扱う保険 | |

|---|---|---|

| 生命保険会社 |

|

|

| 損害保険会社 |

|

|

| 保険代理店 |

|

|

保険代理店が取り扱う保険内容は、「専業代理店」か「副業代理店」かによって異なります。専業代理店の場合は、保険全般を取り扱います。ただし、委託契約をする保険会社は1社のみです。

一方、副業代理店は特定の保険商品に特化した業務を行います。他の業務を行いつつ、事業に関係する保険商品を取り扱うケースがほとんどです。

保険業界の市場動向

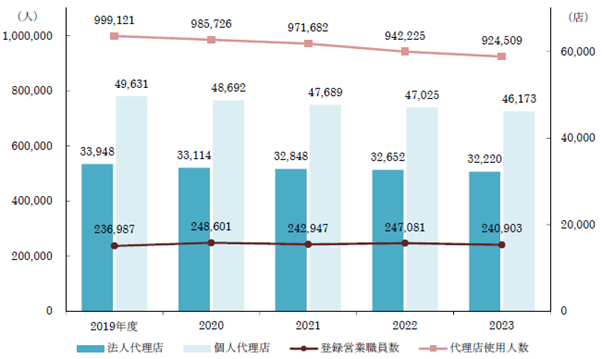

保険商品はニーズが高く、世界的に見ても日本の保険業界は大規模な市場です。しかし、保険業界の市場は年々縮小傾向にあります。 また、時代の流れとともに、保険商品の種類やトレンドは変化しています。近年、注目が集まっている保険商品は、「賠償責任保険」「地震保険」の2つです。 保険代理店は、保険業界の中でも特に店舗数の減少が目立ちます。生命保険協会のデータによると、2023年の法人代理店数は約3万2,000店、個人代理店数は約4万6,000店です。いずれも減少が続いており、増加に転じることができずにいます。

(引用:一般社団法人 生命保険協会「2024年版 生命保険の動向」https://www.seiho.or.jp/data/statistics/trend/pdf/all_2024.pdf )

保険代理店の減少とともに、代理店使用人数も右肩下がりの状況が続いています。 東京商工リサーチの調査データによると、2023年上半期における保険代理店の倒産数は16件で、前年同期の2.6倍です。

(出典:株式会社東京商工リサーチ「「保険代理業」の倒産が過去最多ペース 2023年上半期は16件、前年の2.6倍」https://www.tsr-net.co.jp/data/detail/1197826_1527.html )

保険代理店の倒産は、過去最多ペースで進んでいます。経営者の高齢化も進んでおり、保険代理店が存続を目指すには今後は何らかの対策が必要です。

保険業界の縮小が進む背景

保険代理店の減少や保険業界全体の市場縮小の加速には、業界内での競争激化や改正保険業法の施行などが影響しています。

保険業界の縮小が加速している主な理由は、以下の通りです。

●業界内での競争激化

2007年に金融機関における保険取り扱いが全面解禁されました。金融機関が保険業界に参入して競争が激化したことは、保険業界の縮小が進んだ理由の1つです。顧客が分散したことで、廃業に至った保険代理店も多く見られます。

●貯蓄型保険のニーズ減少

NISA・iDeCoの登場により、従来の貯蓄型保険のニーズが減少しました。貯蓄型保険は契約期間が長く、手数料収入が安定するというメリットがあります。ニーズの減少により収入が減り大打撃を受けた保険代理店は少なくありません。

●改正保険業法の施行

2016年には改正保険業法が施行されました。「保険募集の基本的ルールの創設」「体制整備義務の導入」に対応できなかった保険代理店も多く、保険業界の縮小につながっています。

●節税保険の取り扱い見直し

2019年には、税制改正による節税保険の見直しが発表されました。2月14日に発表されたことから、「バレンタインショック」とも呼ばれています。節税効果が期待できるとアピールしていた保険商品は販売停止となり、保険代理店はセールスポイントを失うことになりました。

保険業界のM&A動向

取り扱う商品の性質上、保険業界のM&Aは大きなシナジー効果を期待することは難しいと言われています。そのため、保険業界ではこれまでに大きな再編が行われていません。

ここでは、保険業界のM&A動向を詳しく解説します。

大企業による寡占化が目立っている

近年、保険業界で目立っているのが、大手保険会社による小規模な保険代理店のM&Aです。収益の確保が難しい状態の保険代理店にとって、大手保険会社とのM&Aは経営安定の手段の1つです。 また、大手生命保険会社によるM&Aでは、異業種企業の買収・提携が多く見られます。企業の福利厚生代行を行う企業や医療データ解析を行う企業など、さまざまな業種が保険業界とM&Aを実施しています。

異業種とのM&Aは、新規事業によるシナジー効果が期待できることがメリットです。収益の多様化やリスク分散にも効果的です。

中小保険会社同士のM&Aも見られる

保険業界では、中小保険会社同士でM&Aが実施されることもあります。中小保険会社同士のM&Aで特に多い目的は、「事業存続」「事業からの撤退」の2つです。

後継者不在に悩む中小保険会社は、M&Aによって今後の方向性を決めやすくなります。同じ中小保険会社への事業売却により、保険代理店業から撤退することも可能です。

また、大手保険会社に対抗する目的で中小保険会社同士が手を組むケースもあります。

保険業界におけるM&Aの取引スキーム

保険業界におけるM&Aの取引スキームは、株式譲渡が一般的です。株式譲渡以外にも事業譲渡や合併・統合という選択肢もあるため、自社にとって最もメリットが大きい取引スキームでM&Aを目指しましょう。

ここでは、3つの取引スキームの概要とメリット・デメリットを解説します。

株式譲渡

株式譲渡は、譲渡側が所有する株式のすべてを譲受側に売却する手法です。譲渡側が持つ経営権も譲り渡すことになります。 譲渡側が受け取る株式譲渡の対価は、現金が一般的です。

株式譲渡のメリット・デメリットは、下記の通りです。

| メリット |

|

|---|---|

| デメリット |

|

株式譲渡は引き継ぐ資産や事業を選択することができません。譲渡契約を結ぶ前に、契約内容をしっかり確認しておきましょう。

事業譲渡(商権譲渡)

事業譲渡は、譲渡側が所有する事業の一部またはすべてを譲受側に売却する手法です。 保険業界におけるM&Aでは、商権譲渡と呼ばれる営業権のみを売却するケースが多く見られます。

事業譲渡のメリット・デメリットは、下記の通りです。

| メリット |

|

|---|---|

| デメリット |

|

譲渡する事業や引き継ぐ資産を選択できるため、譲受側は不要な事業や負債を追わずに済みます。営業権を売却しても会社の支配権は譲渡側に残るため、双方にメリットがある手法です。

ただし、株式譲渡に比べて手続きが煩雑なため、引き継ぐ取引や契約が多いほど手間と時間がかかります。

合併・統合

合併・統合は、複数の会社を1つにまとめる手法です。合併・統合には「吸収合併」「新設合併」の2つがあります。

吸収合併は、1社のみ存続して残りの会社は消滅します。消滅する会社の権利や義務は、すべて存続する会社に引き継がれることが特徴です。

新設合併は、合併する会社の権利や義務すべてを新設した会社が引き継ぎます。吸収合併に比べて対等な合併という印象を持つ方が多い傾向にあります。

合併・統合のメリット・デメリットは、下記の通りです。

| メリット |

|

|---|---|

| デメリット |

|

株主総会における特別決議や債権者保護手続きなど、合併・統合には様々な手続きが必要です。他の手法に比べて手間と時間がかかるため、スピーディーなM&Aを希望する場合には適していません。

【立場別】保険業界におけるM&Aのメリット・デメリット

保険業界のM&Aは、譲受側と譲渡側の双方にそれぞれメリット・デメリットがあります。

自社にとって有益なM&Aになるように、得られるメリットと注意すべきデメリットをしっかり把握しておきましょう。

ここからは、立場別にM&Aのメリット・デメリットを詳しく解説します。

譲渡側のメリット

M&Aによる譲渡側のメリットは、次の通りです。

●後継者不在の問題を解決できる

M&Aの実施により、譲渡側は後継者不在の問題を解決できます。今後の経営を任せられる人材がいない場合、廃業かM&Aのどちらかを選択しなければなりません。廃業となれば社員は雇用の場を失い、新たな雇用先を探さなければならなくなるでしょう。

●売却利益を獲得できる

株式譲渡を選択した場合、譲渡側は株式の売却利益を獲得できます。所有する株式数によっては、まとまった資金を得ることも可能です。リタイヤ後の生活資金や新事業の立ち上げ資金などを確保できることは、大きなメリットです。

●個人保証を解消できる

個人保証がある状態で会社が倒産すれば、経営者は債務の返済をしなければなりません。しかし、M&Aによりすべての資産を譲受側が引き継ぐ場合、個人保証を解消できる可能性があります。

ただし、個人保証の解消には、金融機関との交渉や手続きが必要です。

譲渡側のデメリット

M&Aによる譲渡側のデメリットは、次の通りです。

●希望条件がすべて通るとは限らない

M&Aは、譲渡側と譲受側の双方が利益を考えた上で行うため、希望条件がすべて通るとは限りません。不利な条件による売却を避けるためにも、あらかじめ妥協できない部分を明確にしておきましょう。

●買い手が見つからない可能性がある

いくらM&Aに前向きでも、相手先が見つからなければ売却や合併を実現することはできません。「債務超過がある」「魅力的な経営資源がない」など、譲受側にメリットが少ない場合、相手先が見つからない状態が長期化する可能性があります。

●顧客が不利益を被るリスクがある

顧客との契約内容は、譲受側の方針によって変わることがあります。売却価格や社員の雇用条件をクリアしていても、顧客に不利益が及ぶようでは良いM&Aとは言えません。顧客にとってデメリットが生じないかどうかも意識してM&Aを進めることが重要です。

譲受側のメリット

M&Aによる譲受側のメリットは、次の通りです。

●コストを抑えつつ事業展開を目指せる

事業展開には、店舗の確保や事業開始に向けた様々な準備にコストがかかります。しかし、事業環境が整っている会社とのM&Aが実現できれば、譲受側はイニシャルコストだけでなく事業が軌道に乗るまでのランニングコストを抑えられます。

●経営資源を引き継げる

譲受側は、M&Aにより資金・店舗・人材・ノウハウなどの経営資源を引き継ぐことが可能です。地域におけるネットワークや顧客も継承できるため、事業の開始や展開がスムーズです。

●ライバルとなる競合店が減る

同業同士でM&Aを行う場合、ライバルとなる競合店が減ることになります。競合店が減ることで、新規顧客の獲得もしやすくなります。少しでも業界内での順位が上がれば、競争激化する保険業界で生き残りやすくなるでしょう。

譲受側のデメリット

保険業界のM&Aによる譲受側のデメリットは、次の通りです。

●顧客層が自社にマッチしない可能性がある

自社で販売している保険商品が相手先の顧客層にマッチしていないと、想定している利益を出せない可能性があります。十分なシナジー効果が得られなければ、M&Aは失敗に終わるリスクが高くなるため注意しましょう。

●社員が離職するリスクがある

M&A後の経営方針や契約内容によっては、社員が離職することもあります。特に販売資格を持つ社員の離職は、譲受側にとって大きな痛手です。担当者との信頼関係をもとに契約している顧客も多く、場合によっては顧客離れにつながることもあります。

●税制改正により利益が下がることもある

改正保険業法の施行や節税保険の取り扱い見直しなど、保険業界では過去にさまざまな税制改正が行われています。今後現在のルールや制度が変更になり、見込んでいた利益が出なくなることもあるでしょう。

保険業界のM&A事例

保険業界で実際に行われたM&Aの事例を参考にすることで、自社のM&Aを成功に導きやすくなります。

以下では、保険業界のM&A事例を2つ紹介します。

●ファイナンシャル・ジャパン株式会社×SBIファイナンシャルサービシーズ

2022年11月に、新生銀行が所有するファイナンシャル・ジャパンの全株式がSBIファイナンシャルサービシーズに譲渡されました。

| 譲渡側 | 新生銀行 |

|---|---|

| 譲受側 | SBIファイナンシャルサービシーズ |

| M&Aの目的 | 事業再編 |

| M&Aのスキーム | 株式譲渡 |

SBIファイナンシャルサービシーズは、リテールバンキング事業やコンシューマーファイナンス事業を行う金融会社です。SBIグループの一員である新生銀行は、グループ内の事業再編のために訪問型の保険乗合代理店を展開するファイナンシャル・ジャパンの全株式を譲渡しました。

●朝日生命保険相互会社×NHSIG

朝日生命保険相互会社は、2021年1月にNHSIG社を完全子会社化しました。

| 譲渡側 | NHSIG社 |

|---|---|

| 譲受側 | 朝日生命保険相互会社 |

| M&Aの目的 | 新しい営業スタイルを構築 |

| M&Aのスキーム | 株式譲渡 |

朝日生命保険相互会社は、主に生命保険の販売・引受け事業を行う会社です。保険代理店業を行うNHSIG社の「訪問販売×テレマーケティング」という営業体制を、自社の営業スタイルに活かすことを目的としてM&Aを進めました。

保険業界のM&Aを成功させるポイント

保険業界のM&Aを成功させるには、いくつかポイントがあります。M&Aによるメリットを最大限に高められるように、下記のポイントを押さえて準備を進めましょう。

●社員への影響を最大限抑える

M&Aを成功させるには、人材流出を防ぐことが大切です。人材は貴重な経営資源であり、譲受側がM&Aで得られるメリットの1つでもあります。 人材流出を防ぐには、社員のモチベーションの維持・向上のためのケアが欠かせません。社員が安心して働けるように、譲渡側は不利な条件にならないように交渉を進めましょう。譲受側は、契約内容に矛盾が生じないように注意が必要です。

M&Aのプロであるアドバイザーの力を借りる

M&Aをスムーズに進めるには、契約交渉や企業価値評価・リスクなどの調査が必要不可欠です。知識が不足している状態でM&Aを目指すと、本来はメリットが大きいM&Aでも十分な効果が期待できなくなる可能性があります。 M&Aアドバイザーは、M&Aの候補先探しから交渉のサポートまで幅広く対応しています。M&Aを成功させるためにも、まずはプロに相談してみましょう。

まとめ

市場規模が大きいことで知られる保険業界ですが、近年は保険代理店の減少など規模の縮小が加速しています。 市場規模の縮小の背景には、業界内の競争激化や改正保険業法の施行などがあります。

保険業界のM&Aは、大企業による寡占化や中小保険会社同士のM&Aが特徴的です。保険業界におけるM&Aの取引スキームは、株式譲渡が選ばれるケースが多く見られます。

保険業界のM&Aを検討している方は、専門知識が豊富で丁寧なサポートを期待できるM&A仲介会社に相談してみましょう。

監修者プロフィール

株式会社レコフ リサーチ部 部長

澤田 英之(さわだ ひでゆき)

金融機関系研究所等で調査業務に従事後、政府系金融機関の融資担当を経て2005年レコフ入社。各業界におけるM&A動向の調査やこれに基づくレポート執筆などを担当。平成19年度農林水産省補助事業、食品企業財務動向調査委員、平成19年度内閣府経済社会総合研究所M&A究会 小研究会委員。著書・論文は「食品企業 飛躍の鍵 -グローバル化への挑戦-」(共著、株式会社ぎょうせい、2012年)、「データから見るIN-OUTの動向 -M&Aを通じた企業のグローバル化対応-」(証券アナリストジャーナル 2013年4月号、公益社団法人 日本証券アナリスト協会)など。

M&Aのことなら、

お気軽にご相談ください。

お電話で

お問い合わせ

営業時間 / 平日9:00〜18:00

M&Aを知る最新記事

選ばれる理由

M&Aのことなら、

お気軽にご相談ください。

お電話で

お問い合わせ

営業時間 / 平日9:00〜18:00